中国的“户外鼻祖”,再次开启跨界投资,拟合计斥资6.78亿元,收购2家半导体公司股权。

豪掷6.78亿跨界半导体

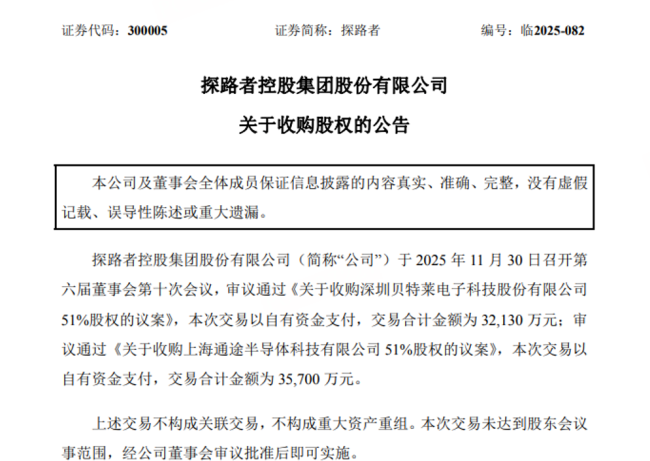

12月1日,探路者发布公告,宣布以自有资金合计6.78亿元收购两家半导体企业各51%股权,正式切入数模混合芯片、图像视频处理等核心领域。

公告显示,探路者拟以3.21亿元收购贝特莱51%股权。贝特莱是智能门锁指纹识别芯片行业龙头,核心产品还包括触控芯片、专用MCU芯片,应用于消费电子、智能家居等场景,2025年1-8月已实现营业收入1.66亿元、净利润1773.36万元(2024年为亏损,成功扭亏)。交易约定,贝特莱2026-2028年归母净利润需分别不低于3370万元、4770万元、6860万元,累计达1.5亿元,超额部分按50%给予现金奖励(上限6426万元)。

同时,探路者拟以3.57亿元收购上海通途51%股权。上海通途聚焦图像及视频处理IP授权(覆盖手机、TV、车载芯片等)与屏幕桥接芯片(高端OLED手机换屏市场出货量行业前列),2025年1-8月营收1.05亿元、净利润1888.61万元,较2024年大幅增长。其业绩承诺为2026-2028年累计归母净利润不低于1.5亿元,另设5000万元交易对价共管账户,2026年净利润达标后解锁。

探路者表示,此次收购将与现有芯片业务形成互补,补充80余款量产产品及230余项知识产权,拓展消费电子、工业控制、智能驾驶等应用场景,构建“感知交互+显示处理”的芯片技术底座。不过公司也提示,标的公司业绩受市场环境影响较大,后续整合效果及商誉减值风险需关注。

前三季净利降68%

创立于1999年的探路者,早在2009年便登陆创业板,成为“中国户外用品第一股”。近年来,探路者的主业没能聚焦,还多线作战,既想做泛户外、还跨界芯片,同时收购旅游平台,战略摇摆,资源分散,结果哪条都没跑出来。

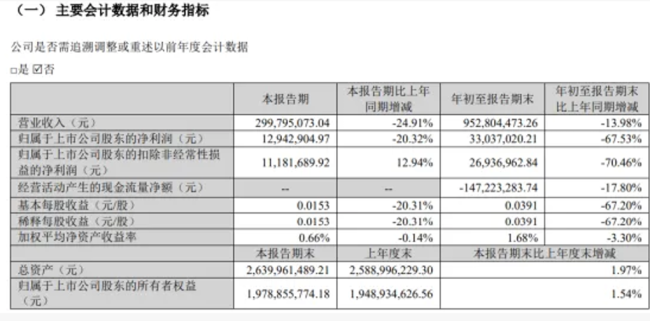

在最近几年国内户外很火背景下,骆驼、凯乐石都成了新网红,探路者却有点掉队。10月29日晚间,探路者公布2025年三季报,公司营业收入为9.53亿元,同比下降13.98%;归母净利润为3304万元,同比下降67.53%;扣非归母净利润为2694万元,同比下降70.46%;经营现金流净额为-1.47亿元,同比下降17.80%。

其中第三季度,公司营业收入为3亿元,同比下降24.91%;归母净利润为1294万元,同比下降20.32%;扣非归母净利润为1118万元,同比上升12.94%。

在三季报中,探路者对公司主要会计数据和财务指标发生变动的情况及原因做了说明。报告期公司净利同比下降67.53%,原因一是户外业务受市场环境和新品迭代等因素影响,产品销售不及预期;二是芯片业务发展整体向好,但受汇率波动影响,汇兑损失对业绩形成反向拖累,综合导致本期业绩下降。

创始人减持套现

据三季报披露的前十大股东持股情况显示,北京通域合盈投资管理有限公司为最大股东,持股比例为7.80%;北京通域众合科技发展中心持股5.85%;此外,探路者创始人盛发强、王静夫妇分别持股5.43%与4.78%,其中王静已退出5%以上股东行列。

这一变动源于王静近期的股份减持。据探路者10月24日晚间公告,王静于2025年9月15日至10月24日期间通过集中竞价方式累计减持公司股份422.46万股,占公司总股本的0.50%,减持数量接近预披露计划上限。本次减持后,其持股比例从5.17%降至4.67%。

此次业绩下滑与股东变动,正值探路者双主业转型的关键期。未来,探路者将如何应对户外业务销售压力,化解芯片业务汇兑风险成为市场关注的焦点问题。

时尚产业独立分析师程伟雄认为,“户外+芯片”如此大的跨界跨度,两条路都走通的概率甚微。二者本身毫无协同,且一个成功的消费品牌需要长期专注、持续投入和专业积淀来精心培育,而探路者将有限的资源和精力分散到两个完全不相干的领域,甚至更注重芯片发展,故其消费品牌再度崛起的难度极大。

(责任编辑:zx0600)

2025-12-02

2025-12-02